Гармонические паттерны

-

Практически каждый трейдер слышал о таких фигурах, как Краб, Летучая мышь, Бабочка. Это и есть те самые гармонические паттерны, с помощью которых можно определить разворот рынка или предположить, что тенденция будет продолжаться. Работу над гармонической теорией вел Гарольд Гартли, Скот Карни, Ларри Песавенто. Она описана в книгах «Прибыль на фондовом рынке», «Гармоническая торговля» и «Коэффициенты Фибоначчи и распознавание паттернов». Что представляют собой гармонические паттерны Гартли? Как их обнаружить и использовать на практике?

Что такое гармонические паттерны?

От классических фигур графического анализа гармонические паттерны отличает методика построения. По сути, это те же геометрические фигуры, которые можно обнаружить на графике валютной пары, однако между их элементами существует математическая взаимосвязь. Расстояние между отдельными частями паттернов измеряется в соответствии с принципами золотого сечения. Расчеты производятся по числам Фибоначчи.

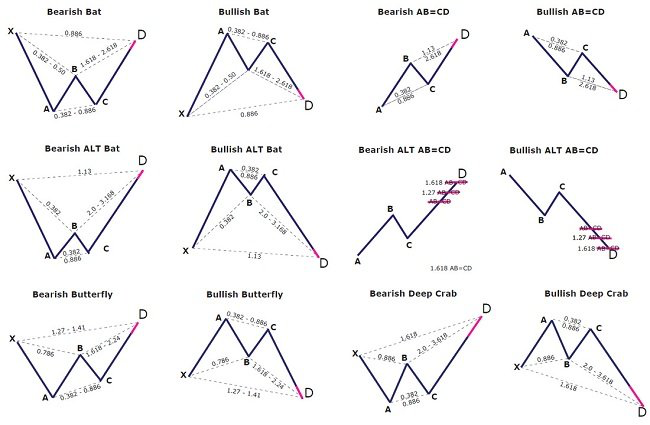

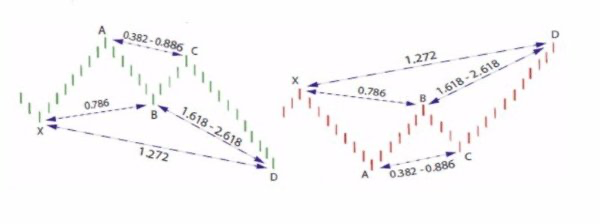

На рисунке ниже примеры гармонических паттернов.

Примеры популярных паттернов

Рассмотрим примеры основных гармонических паттернов.

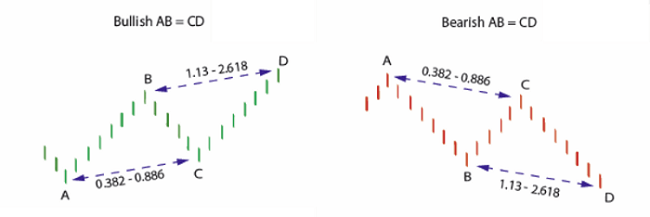

Паттерн AB=CD

Этот паттерн считается одним из наиболее часто встречающихся. Он выглядит, как английская буква N или ее зеркальное отражение. Есть «бычий» и «медвежий» паттерн AB=CD. Модель относится к разворотным и предполагает скорую смену тенденции после ее появления. Внешне фигура выглядит следующим образом.

Более классический, книжный, вариант выглядит так.

Принципы торговли по паттерну следующие. После формирования фигуры сделки открываются в направлении, противоположном точке D. На рисунке выше в ситуации слева необходимо открыть ордер на продажу, а в ситуации справа нужно покупать валютную пару. Точка D в случае правильного определения паттерна считается конечной точкой существующего тренда.

Особенность паттерна заключается в гармонии колен. В идеальном случае длина отрезка AB равняется отрезку CD.

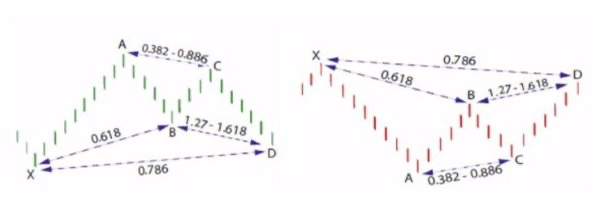

Паттерн Гартли

Следующая фигура относится к гармоническим паттернам Гартли. Она считается фигурой продолжения тренда и представляет собой коррекционную модель, после формирования которой существующая тенденция возобновляется. Так она выглядит.

Точка D является завершающей точкой паттерна. После ее образования можно открывать сделки в направлении, противоположном отрезку CD. Фигура выглядит, как буква М или ее перевернутая версия. Между отрезками должны соблюдаться пропорции, указанные на рисунке выше. После открытия позиции стоп-лосс нужно поставить ниже точки X в случае, описанном в левой части изображения, и выше этой точки для ситуации справа.

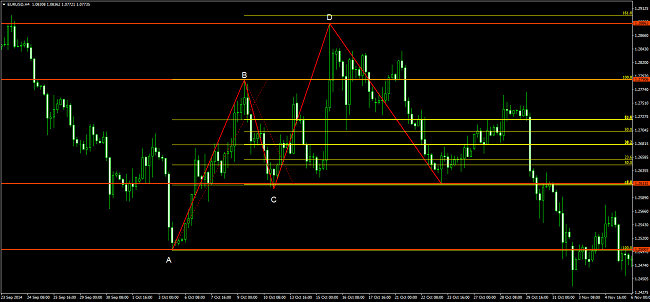

Бабочка

Внешним видом Бабочка очень похожа на предыдущую фигуру, однако между ее элементами устанавливаются другие размерные связи. Также она является разворотной фигурой в отличий от той, которая описана выше. Бабочка встречается значительно чаще, чем прочие гармонические паттерны. Также она лучше отрабатывается и приносит больше прибыли трейдерам. На рисунке ниже вы можете увидеть, как она выглядит.

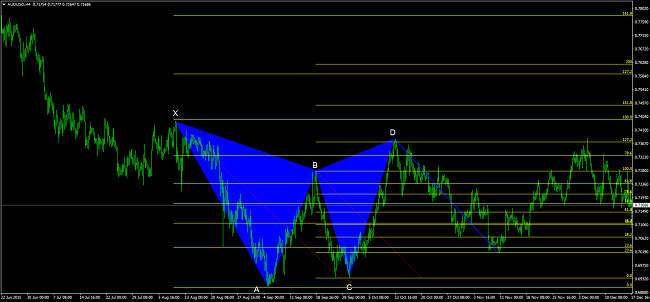

А вот так фигура выглядит на реальном графике валютной пары (четырехчасовый таймфрейм).

Как вы видите из примера, после образования Бабочки, тренд сменил направление на нисходящий. Стоп-лосс в данном случае необходимо поставить выше точки X. При образовании обратной ситуации стоп-лосс будет ниже точки D. Что касается целей, то их две. Одна находится на уровне точки B, а вторая на уровне точки A. В примере первая цель по прибыли была достигнута, а ко второй пара так и не добралась.

Помимо описанных выше паттернов существуют такие формации, как Краб, Акула, Три движения, Шифр и Летучая мышь, но описать их все в рамках одной статьи затруднительно.

Создатели гармонических паттернов продвигали идею порядка в хаосе цифр и движений на валютном рынке, поэтому важным при определении фигур является определение взаимосвязей между ее элементами. Преимуществами гармонического подхода можно считать частоту появления фигур на графике, точные критерии их определения, высокий процент отработки.

Из недостатков главным считается трудность идентификации и проблемы при определении фигур ручным способом. Формации часто противоречат друг другу. Это происходит в тех случаях, когда на одном временном периоде образуются модели продолжения тенденции одновременно с моделями разворота тренда. Подход достаточно сложный, однако он заслуживает внимания трейдеров

-

Гармонические паттерны — это тип ценовых фигур на графике, основанных на определённых математических соотношениях, чаще всего на пропорциях Фибоначчи. Эти паттерны помогают трейдерам находить потенциальные развороты или продолжения тренда, предоставляя точки входа и выхода с высокой точностью. Гармонические паттерны были популяризированы Скоттом Карни и включают такие фигуры, как “Бабочка”, “Летучая мышь”, “Гартли”, “Краб” и другие. Все они базируются на определённых соотношениях между точками и уровнями коррекций и расширений Фибоначчи.

Основные гармонические паттерны и их характеристики

-

Паттерн “Гартли” (Gartley)

- Самый известный и один из первых гармонических паттернов.

- Состоит из пяти точек: X, A, B, C, D.

- Ключевые уровни:

- AB — 61.8% коррекции от XA.

- BC — 38.2% или 88.6% коррекции от AB.

- CD — 78.6% коррекции от XA.

- Точка D является точкой входа, где ожидается разворот.

-

Паттерн “Бабочка” (Butterfly)

- Идентифицируется похожими точками: X, A, B, C и D.

- Отличие от “Гартли” заключается в том, что точка D находится за пределами начальной точки X.

- Ключевые уровни:

- AB — 78.6% коррекции от XA.

- BC — 38.2% или 88.6% коррекции от AB.

- CD — 127% или 161.8% расширение от XA.

- Паттерн указывает на возможный разворот в точке D за пределами начального тренда.

-

Паттерн “Летучая мышь” (Bat)

- Похож на паттерн “Гартли”, но отличается положением точки D.

- Ключевые уровни:

- AB — 38.2% или 50% коррекции от XA.

- BC — 38.2% или 88.6% коррекции от AB.

- CD — 88.6% коррекции от XA.

- Точка D является идеальным местом для входа на разворот, так как цена находится чуть ближе к точке X.

-

Паттерн “Краб” (Crab)

- Считается одним из самых точных и экстремальных гармонических паттернов.

- Ключевые уровни:

- AB — 38.2% или 61.8% коррекции от XA.

- BC — 38.2% или 88.6% коррекции от AB.

- CD — 161.8% расширение от XA.

- Паттерн указывает на сильный разворот в точке D, которая находится далеко за точкой X.

-

Паттерн “Акула” (Shark)

- Это более агрессивный паттерн, который похож на “Краба”, но с отличиями в точке входа.

- Ключевые уровни:

- Ориентируется на диапазоны 0.886 и 1.13 для точки D.

- Отношения между волнами XA, AB и BC также подстраиваются к уровню 113% от начальной волны.

Применение гармонических паттернов в трейдинге

-

Использование уровней Фибоначчи: Гармонические паттерны требуют точных измерений коррекций и расширений. Для построения этих паттернов трейдеры используют инструменты Фибоначчи, чтобы найти уровни коррекций и расширений, подтверждающих форму фигуры.

-

Идентификация точки входа и выхода:

- Точка D почти всегда служит ключевой точкой для входа. Это место, где трейдер ожидает разворота.

- Вход на точке D с расчётом на разворот позволяет определить уровни стоп-лосса (за точкой D) и тейк-профита (возвращение цены к одной из предыдущих точек паттерна).

-

Комбинирование с другими индикаторами:

- Гармонические паттерны эффективны при использовании вместе с осцилляторами, такими как RSI, чтобы подтвердить состояние перекупленности или перепроданности.

- Трендовые индикаторы, такие как скользящие средние, помогают фильтровать сигналы и убедиться, что разворот действительно возможен.

Преимущества и недостатки гармонических паттернов

Преимущества:

- Точность: благодаря чётким математическим соотношениям паттерны могут давать довольно точные сигналы.

- Точки входа и выхода: гармонические паттерны предоставляют конкретные точки для входа и уровни для размещения стоп-лоссов и тейк-профитов.

Недостатки:

- Сложность: их сложно найти и правильно построить, особенно для начинающих трейдеров.

- Перекраска паттернов: как и любые фигуры, гармонические паттерны могут часто давать ложные сигналы в условиях высокой волатильности.

Гармонические паттерны подходят для продвинутых трейдеров, которые уже имеют навыки работы с уровнями Фибоначчи и готовы к тонкой настройке своих стратегий.

-